净营业收益理论

1.净营业收益理论概述

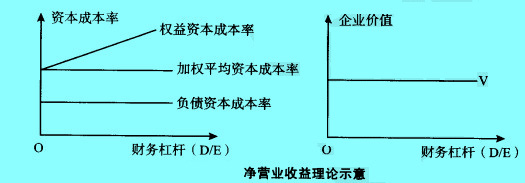

净营业收益理论是1952年, 美国经济学家大卫·杜兰特(David Durand)在《企业债务和股东权益成本: 趋势和计量问题》一文中提出的。该理论认为,不论财务杠杆如何变化,公司加权平均资本成本都是固定的,因而公司的总价值也是固定不变的。这是因为公司利用财务杠杆增加负债比例时,虽然负债资本成本较之于股本成本低,但由于负债加大了权益资本的风险,使得权益成本上升,于是加权平均资本成本不会因负债比率的提高而降低,而是维持不变。因此,公司无法利用财务杠杆改变加权平均资本成本,也无法通过改变资本结构提高公司价值;资本结构与公司价值无关;决定公司价值的应是其营业收益。

2.净营业收益理论的假设

营业收益理论隐含这样的假设:即负债的资本成本不变而股票的资本成本会随负债的增加而上升,同时认为负债的资本成本小于股票的资本成本,结果使加权平均资本成本不变。

按照这一理论,净营业收益才是决定企业价值高低的真正要素,资本结构对企业的市场价值没有丝毫的影响,从而企业的融资决策(债务与权益资本的比例关系)也就无关紧要。净营业收益理论的主要思想可用下图表示。

评论 | 0条评论

评论