设定提存计划

1.什么是设定提存计划

设定提存计划是指企业向一个独立主体(通常是基金)支付固定提存金,如果该基金不能拥有足够资产以支付与当期和以前期间职工服务相关的所有职工福利,企业不再负有进一步支付提存金的法定义务和推定义务。

2.设定提存计划的会计核算

设定提存计划,是在企业年金计划中根据一定的标准确定企业单方或与职工双方每期固定的缴费水平,而不确定未来对职工支付年金的水平,也不提供最低保证,职工在退休时每期所能获得的年金水平主要取决于企业和职工的缴费金额以及企业年金基金投资运营产生的投资收益,投资风险完全由职工承担,因此也称作“缴费确定型计划”。

在设定提存计划下,由于企业每期缴费金额在年金计划中明确规定,所以企业的会计处理非常直接和简单,主要包括确认企业年金费用和实际缴费两部分。由于企业年金属于职工薪酬的一部分,因而在我国,企业应遵循《企业会计准则第9号——职工薪酬》的规定,在职工为其提供服务的会计期末,根据职工为企业提供服务的具体受益对象,按照事先确定的缴费金额全部计人相关资产成本或者当期费用,同时确认一项负债(应付职工薪酬),然后根据协议定期向年金基金缴费。对于按照规定应由职工个人缴费的部分,企业作为扣缴义务人,应从职工各期应发工资中直接扣除。而企业年金基金是独立的会计主体,其确认与计量,包括企业年金基金的取得、投资运营、支付各项管理费用、向受益人支付企业年金以及因职工调动发生的账户变动等业务,应遵循《企业会计准则第10号——企业年金基金》的有关规定,并不属于企业会计核算的范围。

3.设定提存计划与设定收益计划的比较与评价

(一)两种缴费方式的比较设定

提存计划和设定收益计划的会计处理存在相同之处:(1)会计处理的理论基础相同,都遵循权责发生制和配比原则,将企业年金作为一种费用,在职工为企业服务的期间(即为企业创造经济利益的期间)按照受益对象进行确认,而不是企业实际或应支付给职工年金的期间确认;(2)管理模式都以信托关系为基础,企业将年金资产委托给保险公司等金融机构(受托人)进行管理和运营,因而企业年金基金作为独立的会计主体进行确认、计量和列报;(3)企业年金基金资产都按照公允价值进行确认和列报。

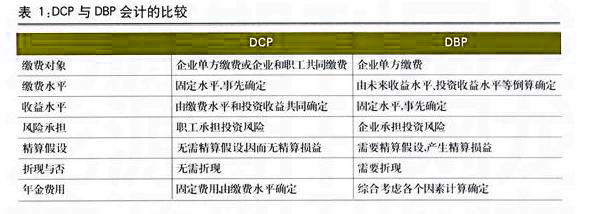

不过显而易见的是,设定提存计划和设定收益计划无论在缴费金额、风险承担、年金费用确定等诸多方面存在较大不同,具体区别如表1所示:

(二)两种年金计划的评价

1.设定提存计划简单明了,职工需承担投资风险自上世纪80年代以来,设定提存计划的增长速度超过了设定收益计划。以美国为例,目前设定提存计划已经成为企业年金的主要形式,如著名的401(k)计划。设定提存计划的优点是操作便利,会计处理简捷,容易为职工所理解和接受,还免去了精算的繁琐,职工离职时也便于处理,有利于职工的流动。但设定提存计划的缺点也同样明显,即职工退休收入不确定,投资决策主要由受托人负责,但投资风险却完全由职工承担,企业年金的收益水平对资本市场的发展水平依赖较大。

2.设定收益计划比较复杂,企业需承担投资风险设定收益计划的主要优点是职工的收益水平根据其工资水平和服务年限确定,退休后的年金收入有保障;企业负责投资决策并承担相应的投资风险。设定收益计划的缺点在于年金计划的设计比较繁琐,专业性较强,年金费用的确定以及缴费水平依赖于精算假设,而且假设存在较大的不确定性。