泰勒规则

1.泰勒规则的产生背景

二十世纪八十年代以来,美国联邦储备银行基本上接受了货币主义的“单一规则” ,把确定货币供应量作为对经济进行宏观调控的主要手段。进入二十世纪九十年代以后,美国宏观经济调控领域发生的最重大事件之一,就是预算平衡案被通过。在新的财政运作框架下,联邦政府已不再可能通过扩大开支、减少税收等传统财政政策刺激经济,从而在相当程度上削弱了财政政策对经济实施宏观调控的作用。这样,货币政策就成为政府对经济进行调控的主要工具。面对新的局面,美联储决定放弃实行了十余年的以调控货币供应量来调控经济运行的货币政策规则,而以调整实际利率作为对经济实施宏观调控的主要手段。这就是现在美国金融界的“泰勒规则”

2.什么是泰勒规则

泰勒(Taylor)规则是常用的简单货币政策规则之一,由泰勒于1993年针对美国的实际数据提出。泰勒规则描述了短期利率如何针对通胀率和产出变化调整的准则,其从形式上看来非常简单,但对后来的货币政策规则研究具有深远的影响。泰勒规则启发了货币政策的前瞻性。如果中央银行采用泰勒规则,货币政策的抉择实际上就具有了一种预承诺机制,从而可以解决货币政策决策的时间不一致问题。只有在利率完全市场化的国家才有条件采用泰勒规则。

3.泰勒规则分析[1]

假定N是通货膨胀率,N * 是通货膨胀的目标,i是名义利率,i * 是名义目标利率。从中期来看,i * 与N * 是联系在一起的,如果真实利率给定,那么名义利率和通货膨胀在中期是one for one的对应关系。假定U是失业率,Un是自然失业率。

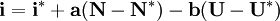

泰勒认为,中央银行应该遵循以下的规则:

a和b是正的系数。

上式的含义:

(1)如果通货膨胀等于目标通货膨胀(N=N * ),失业率等于自然率(U=U * ),那么中央银行应该将名义利率i设为它的目标值i * 。这样经济将保持稳定。

(2)如果通货膨胀高于目标值(N>N * ),那么中央银行应该将名义利率设定为高过i * 。更高的通货膨胀率将导致失业增加,失业增加将反过来导致通货膨胀下降。

系数a表示央行对失业和通货膨胀关心程度的不同。a越高,中央银行面对通货膨胀就会增加越高的利率,通货膨胀下降速度将更快,经济放慢的速度也会变快。

泰勒指出,在任何情况下,a都应该>1。因为影响支出的是真实利率,而不是名义利率。当通货膨胀增加时,央行如果想压缩消费的话,就必须增加真实利率。换言之,央行增加名义利率的幅度应该大于通货膨胀的幅度。

(3)如果失业率高于自然率(U>U * ),央行应该降低名义利率。名义利率下降将导致失业率下降。系数b反映央行对失业与通货膨胀之间关心程度的不同。b越高,央行就越会偏离通货膨胀目标来保证失业率在自然率附近。

泰勒认为没有必要刻板的遵守这个规则。当发生严重的外来冲击时,货币政策不必拘泥于这个公式。但是,他强调这个规则提供了一个货币政策的思路:选择一个通货膨胀目标,不仅考虑到当前的通货膨胀,而且也考虑失业的情况。

研究发现,美国和德国的中央银行在制定货币政策时,并不考虑泰勒规则。但是这个规则很好的描述了它们在过去15-20年间的行为。

4.泰勒规则的发展

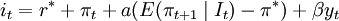

泰勒规则实在批评之中逐渐完善起来的。对泰勒规则的批评首先来自其对预期因素的忽视。传统的泰勒规则对通货膨胀缺口的衡量是直接以当期实际通胀率扣除物价上涨来表示的,计算上虽然简便但是用处并不大,因为事前预期的通胀率才是斟酌货币政策取向的关键。基于此Clarida、Gali、Gertler将预期引入构建了“前瞻性”泰勒规则(forward-looking)。以预期为基础的前瞻性泰勒规则表示如下:

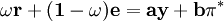

其中 表示t期的信息It来预测t+1期的通货膨胀率。在前瞻性泰勒规则中目标利率不再取决于“事后”的通货膨胀率,而是取决于根据已有信息做出的对未来通胀率的预期。 对泰勒规则的第二个批评源自其对汇率因素的忽视。在一个开放的经济体中,汇率可以通过国际贸易和资本流动来影响通货膨胀。基于此,Lawrence Ball建立了开放经济下的货币政策规则,形式如下:

表示t期的信息It来预测t+1期的通货膨胀率。在前瞻性泰勒规则中目标利率不再取决于“事后”的通货膨胀率,而是取决于根据已有信息做出的对未来通胀率的预期。 对泰勒规则的第二个批评源自其对汇率因素的忽视。在一个开放的经济体中,汇率可以通过国际贸易和资本流动来影响通货膨胀。基于此,Lawrence Ball建立了开放经济下的货币政策规则,形式如下:

等式左边的变量为MCI(货币条件指数),是根据经济状况分别对利率和汇率赋权,权重ω和(1 − ω)分别是利率和汇率对总支出影响的比重,代表实际汇率。这个公式的优点在于引入了汇率因素,政策的制定这可以通过调整利率以抵消汇率对支出的影响,熨平经济波动,但缺陷在于ω的赋值带有主观色彩。