Managershare:高盛将嘉能可的目标股价由170便士下调至130便士,并称其或将无法保住BBB投资级债券评级。

周一,全球“大宗商品之王”嘉能可(Glencore)经历了一场“血案”,这家瑞士公司在英国上市的股票大幅收跌29.4%,创下历史最大单日跌幅。自2011年上市以来,该公司的股价已下挫87%。

高盛发出“红色警报”:嘉能可评级或被下调

上周,高盛将嘉能可的目标股价由170便士下调至130便士,并称其或将无法保住BBB投资级债券评级。对于当前评级仅比垃圾级高出两级的嘉能可来说,如果遭到进一步降级,遭遇的打击可能是毁灭性的。它会更难在债券市场上融到资金,偿债成本将大幅上升,从而加剧本就岌岌可危的债务风险。高盛写道:

嘉能可的贸易业务严重依赖短期信贷为商品交易提供资金,如果失去投资级评级,那么它的融资成本将会上升。由于交易对手违约风险增加,它甚至有可能会失去一些交易对手。

财经网站Zero Hedge评论称,高盛准备牺牲下一个“雷曼兄弟”,而如今,嘉能可距离成为第二个“雷曼”似乎只有一步之遥了。

嘉能可“血案”,股价下跌近90%是一种怎样的体验?

最近几个月,嘉能可采取了一系列措施来减轻债务压力,该公司本月宣布,将在明年底之前将300亿美元债务削减约三分之一,包括停止2015年终期股息以及出售20亿美元的资产。但这根本无法消除投资者的疑虑,投资者担心持续低迷的大宗商品价格将进一步打击负债累累的嘉能可,公司可能会陷入与商品价格暴跌互动的恶性循环。

周一,嘉能可在伦敦上市的股票大幅收跌29.4%,盘中跌幅一度接近三分之一,录得历来最大单日跌幅。周二,嘉能可香港股价低开近27%,最终收跌29.32%,跌至纪录低点。周二早盘,嘉能可收复部分跌幅,截至北京时间下午16:30,嘉能可涨幅扩大至9.3%。

本月,嘉能可市值已蒸发超过130亿美元,更令人不安的是,2011年该公司高调上市时,IPO价格为530便士,如今已跌去87%。

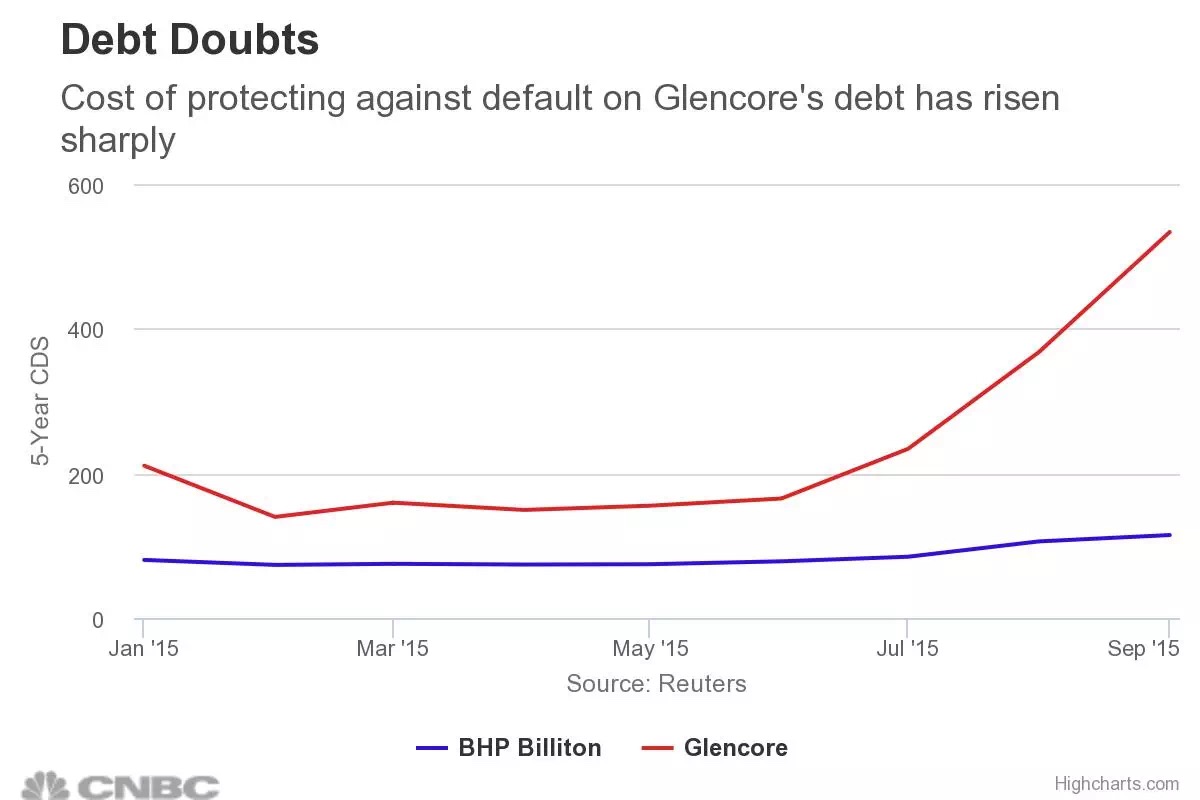

押注嘉能可债务违约的五年期CDS价格周一暴涨近40%。而该公司2020年到期的12.5亿欧元债券收益率从5.62%飙升至8%,7月末时该债券的收益率仅2%。

投资银行Investec Securities在周一的一份报告中写道,如果大宗商品价格不出现反弹,嘉能可股票的价值将“基本上全数蒸发”。

嘉能可距离成为下一个“雷曼兄弟”还有多远?

财经网站Zerohedge认为,一旦嘉能可失去投资级信用评级,那可能触发“大宗商品的雷曼时刻”。如果嘉能可提出破产保护申请,随着所有抵押及再抵押品变现困难,整个大宗商品矿产行业都将被卷入灾难之中。

“嘉能可和雷曼兄弟一样,他们有非常复杂的交易部门,涉及金属、煤、铜、铁矿石。这不仅仅是一家处理矿石的公司,如果它倒下,影响将是全球性的。”U.S. Global Investors的CEO兼首席投资官Frank Holmes表示。

嘉能可的问题会很快蔓延至金融体系和贸易市场的其他地方,全世界最大的银行大多数都与嘉能可有信贷业务往来,嘉能可还是全球石油和粮食的主要运输者。

Recon Capital Partners的首席投资官Kevin Kelly表示,嘉能可的严重问题“会对整个大宗商品市场及其交易对手造成系统性的冲击”。

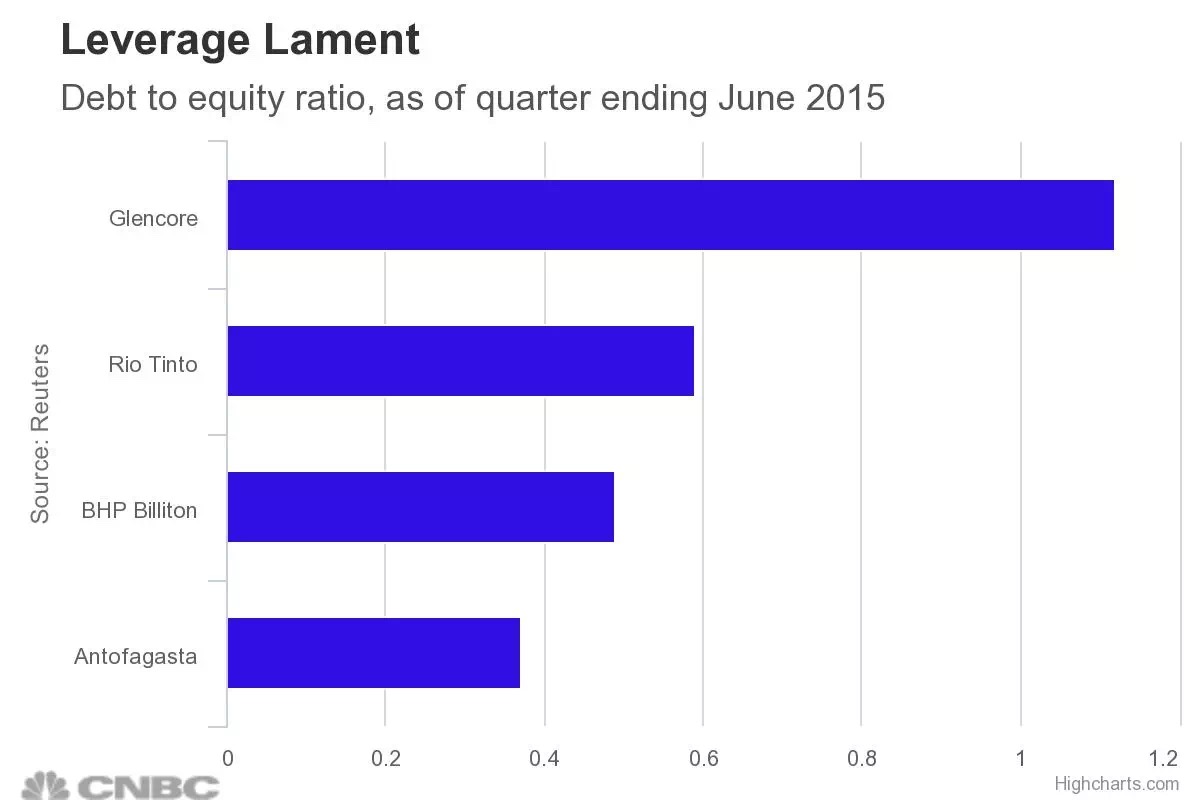

根据路透社的数据,截至2015年6月底,嘉能可的债务股本比为1.12,远高于力拓集团的0.59和智利铜矿企业安托法加斯塔的0.37。当然,这样的比较并不完全客观,因为其竞争对手主要从事采矿业务,而嘉能可还有一个庞大的交易部门。

对嘉能可资产负债表的担忧也推高了利用信用违约掉期进行违约保护的成本,嘉能可1000万债务5年内不发生违约的信用违约掉期价格从今年早些时候的210,520美元/年增至533,630美元/年。

“嘉能可是一个很好的例子,表明疲弱的商品市场会怎样影响信贷市场,现在,嘉能可已经变成了一个与信贷相关的事件,因此更令人担忧。”Oppenheimer Asset Management的Andrew Burkly表示,“你会听到更多公司陷入债务危机,然后你才会看到大宗商品市场的底部。”

最坏的情况可能以如下的顺序发生:

1.大宗商品价格进一步下跌5%。

2.评级机构将嘉能可的评级下调至垃圾级。

3.追加保证金和担保迫使嘉能可的交易部门清盘,公司现金耗尽,数万亿的衍生品合约无人问津。

4.大宗商品暴跌导致在全球范围内造成通货紧缩的冲击。

5.美联储及各国央行被迫推出“更强有力的”刺激措施。

6.花旗最近的报告中提到的大量热钱流入市场成为现实。

不过,也不是每一个人都这么悲观,Haitong International Securities的交易主管Andrew Sullivan表示,“雷曼的资产在当时无法变现,但嘉能可可以出售资产,也许卖出的价格不是他们希望的,但他们的确有机会削减债务。”

曾在2011年帮助嘉能可成功上市的花旗集团坚定地给予嘉能可买入评级,并宣称,如果股价出现进一步下跌的话,管理层可以选择私有化,目前市场的抛售明显过度了。

起底嘉能可:其创始人曾是美国十大通缉犯之一

总部设在瑞士的嘉能可公司是世界最大的多元化自然资源公司之一,该公司生产和销售超过90种商品,其网络覆盖50多个国家和181,000人,运营业务达150多种。

嘉能可创始人Marc Rich是20世纪最具争议的传奇商人。嘉能可前身是Marc Rich & Co. AG,由Marc Rich于1974年创办。1993及1994年间, Marc Rich出售公司股份套现,公司更名为嘉能可。现在嘉能可的主要拥有者与运营者是他之前的助手们。

Marc Rich创设了原油现货交易市场,被业界称为“石油之王”;他还曾是美国司法部通缉了17年的十大通缉犯之一,创造了美国历史上最高的逃税纪录。2001年,时任美国总统克林顿在其任内的最后一天宣布赦免Marc Rich。

嘉能可扩张模式:并购加金融衍生品

2013年,嘉能可斥资290亿美元收购Xstrata,完成了矿业史上最大规模的并购交易。据中国证券网总结,不同于其他矿业巨头的扩张方式,嘉能可通过提供直接融资或其他供应链金融服务,换取矿业生产企业稳定的产品包销权以及优势价格,再利用嘉能可在物流仓储方面的领先优势,借助大宗商品期货及衍生品工具,选择合适的时间地点进行交割操作,利用时空或信息优势套取利润。除去以贸易融资及物流服务换取包销权外,直接并购或入股矿业、能源或农产品生产企业,也开始成为嘉能可加速扩张的主流路径。

嘉能可曾表示,其最大的优势在于矿业生产与贸易业务的结合,即便当公司产品价格较低时,其贸易业务也能赚钱,在价格处于下跌周期时提振矿产业务。

嘉能可还有独特的套利商业模式,由于嘉能可经营范围内许多实物商品地理分散、价格波动,为嘉能可利用其全球网络进行套利提供了空间。

而嘉能可的扩张和商业模式,为其带来了沉重的债务负担。为快速买卖以及在全球各地转移商品,嘉能可的交易部门需要大规模举债。

休斯敦大学金融学教授、大宗商品专家Craig Pirrong指出,“早前他们吹捧说,贸易业务不太会受到周期性业务的影响,但现在的状况是,采矿业遭遇的极端周期性已经严重损害了嘉能可作为贸易公司的生存能力。”

大宗商品的寒冬:没有最惨,只有更惨

嘉能可“血案”的背后,是大宗商品的严寒冬季。已连续下跌15个月的大宗商品遭遇了经济危机以来的最艰难时期。彭博大宗商品期货指数已从2011年高点下挫50%,黄金白银价格处于4年来低位,油价不及2008年的四分之一。

大宗商品价格难以预测,且波动性极大。2000年至2010年,大宗商品价格一路走高,并最终攀升至2011年的历史最高水平,但近年来,随着中国经济增速放缓导致的需求减缓,以及其他一些不确定因素,大宗商品价格明显下跌。

让市场更加恐慌的是,不少投行发出了这还不是底部的预告。摩根士丹利认为,大宗商品熊市可能会持续很多年,油价将跌至每桶35美元。高盛甚至发出了油价将跌至每桶20美元的惊人预测。花旗银行称,供给过剩和全球经济疲软意味着,“很难判断大多数商品价格已经跌至底部了”。

IMF在2015年《世界经济展望》中称,由于近期大宗商品价格下跌,2015-2017年大宗商品出口国年增长率相比2012-2014年,可能下降一个百分点。

资源股组团下跌

今年,标普500指数中表现最差的10只股票中8只都与大宗商品有关。周一嘉能可股价暴跌的时候,它的同行们也并不好过,英国金融时报100种股票跌幅榜前10位的个股中,有5家是矿业股,包括嘉能可、英美资源、必和必拓、安托法加斯塔和力拓。

周二早盘,亚太地区的大宗商品股也受拖累下跌,悉尼上市的力拓集团和必和必拓分别下挫5%和6%,新加坡上市的Noble Group大跌12%。

(下载iPhone或Android应用“经理人分享”,一个只为职业精英人群提供优质知识服务的分享平台。不做单纯的资讯推送,致力于成为你的私人智库。)

作者:老虎财经 仇烨

来源:环球老虎财经