在很多分析人士认为中国的资产荒和流动性陷阱有可能延续到2016年之际,兴业证券首席宏观分析师王涵提出了不同的看法,称中国明年会摆脱这两种现象。

由王涵、卢燕津、贾潇君、王连庆、王轶军、唐跃组成的兴业证券宏观分析团队在12月3日发布的报告中表示,资产荒的本质在于缺少风险-收益合适的资产,而不是缺少资产。中国资产池明年将继续扩容,资产荒会逐步缓解。

此外,该团队还认为,中国央行有针对性地推出了信用扩张政策,明年信用派生有望逐渐提速,预计在财政和信用双宽松情况下,中国经济明年有望出现“前低后高”走势。流动性陷阱将渐行渐远。

2016 流动性陷阱将渐行渐远

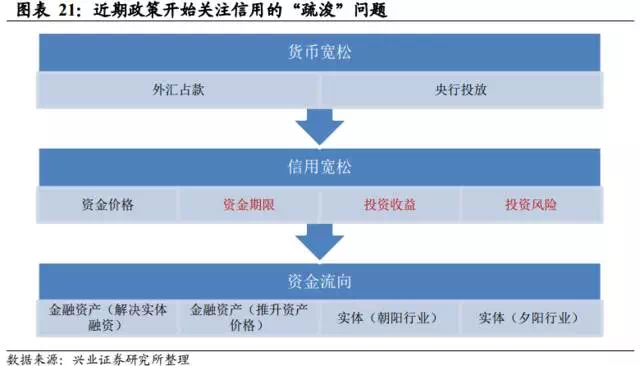

2014年末开始,中国央行推出了力度较强的货币宽松政策,但并未转化为09年那种快速的信用扩张。这表明,中国金融体系有可能出现流动性陷阱问题。

所谓流动性陷阱,是美国经济学家凯恩斯(John Maynard Keynes)提出的理论,是说当利率水平低到一定程度,特别是逼近零利率的时候,市场参与者就对利率的变化不再敏感。

换言之,当市场中的流动性相当充裕的时候,流动性的增加不再会引起支出扩张,从而导致宽松货币政策失去效果。

早在今年6月,国泰君安宏观团队就表示,中国已出现流动性陷阱迹象——一方面经济不断下滑,另一方面,短端利率已降至最低水平附近,而短端利率的下降无法传导到长端利率和贷款利率,降准降息的边际效应正在递减。

就目前的状况来看,中国与凯恩斯所说的经典流动性陷阱状况有一定差距。

至于中国出现流动性陷阱迹象的原因,上述兴业证券研究团队认为,主要是2012年以来的外汇占款下降所导致的:

2012年之前的大规模外汇占款流入,其意义不仅在于其带动了稳定的银行存款、基础货币扩张,更重要的是(通过非债权性质流入的)外汇占款流入导致了私人部门现金类净权益的增长。

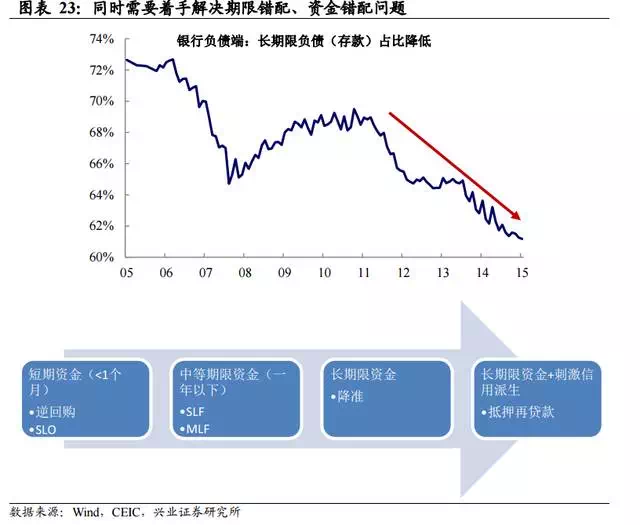

然而,随着 2012 年外占流入大幅减速,一方面触发了银行“存款荒”,进而导致银行存款转化为更加不稳定的理财,另一方面也使得M2的增长更加依赖于银行体系信用(私人部门债务)的增长。

综上来说,外占减速的直接结果是:1)银行负债端日趋不稳定,期限错配担忧升温,2)私人部门(现金类)负债率上升,信用资质下降。

这两个因素,是当前银行惜贷、尤其是不愿意投放长期贷款、信用扩张面临“流动性陷阱”的核心原因。

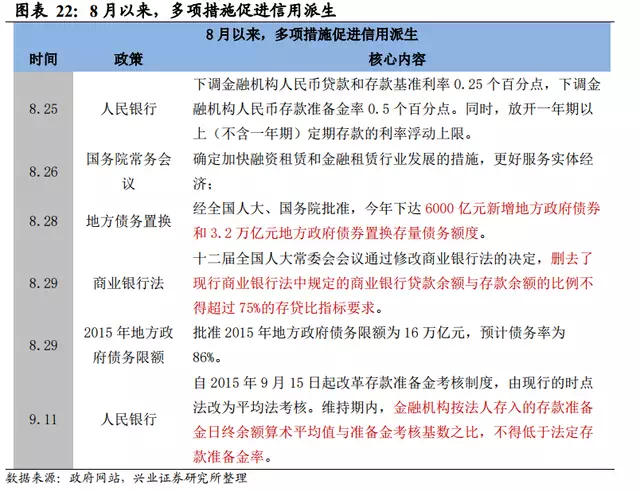

在兴业证券看来,近期,央行已经开始有针对性地解决流动性陷阱问题。主要表现为:

“利率走廊”调控,有望降低理财对银行负债的影响力。央行近期提出的“利率走廊”,本质上是中国货币政策目标从数量调控转向价格调控的一个信号。

如果央行开始盯价格,则意味着此前公开市场操作的数量限制有望被打破。商业银行对央行的负债,有望部分取代理财在银行负债端的地位,从而缓解当前由于理财收益率下降缓慢导致银行负债压力高企的问题。

投放长期资金、鼓励 ABS 市场,解决银行不愿意“放长贷”的问题。央行自去年以来开始大规模降低存准率,这对于向银行体系投放长期资金有重要意义。

同时,SLF、MLF、PSL 以及近期提出的“抵押再贷款”等工具,也有望逐步解决银行长期负债来源的问题。

与此同时,ABS 市场的发展,也有望提升银行资产端流动性。这些因素,都有助于缓解资金期限错配所导致的银行不愿意放长贷问题。

“股债结合”模式,有助于给实体提供“股性资金”。近期政策性银行通过发行特别金融债方式融资,进而开始向一些实体企业进行股权注入。

这类政策实际上可以给企业提供“股性资金”,从而一定程度上解决非金融部门“存款、负债同步增加”的问题。这也将有利于缓解私人部门因为资金压力导致的信用资质下降问题。

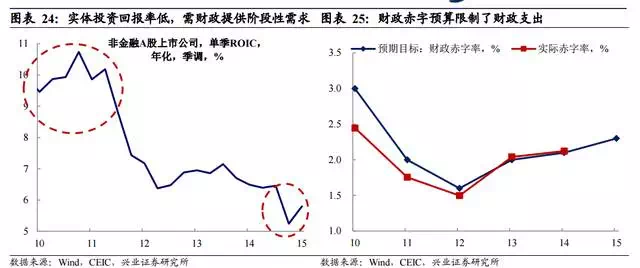

即使在央行货币信用双宽松下,如果实体经济回报率仍恶化,那么央行的宽松货币政策会大打折扣。

实际上,从上市公司 ROIC 来看,2013 年下半年以来回报率进入下行趋势,且近期仍未现好转迹象,这就需要政府在财政上发力来阶段性提供需求,改善实体投资回报率。

因此,政府需要在财政上加力给予配合,刺激实体回报率来提高实体对资金的吸引力。近期我们看到政府频频释放信号,提升 2016 年财政宽松的力度可能会放大,这将有利于解决实体企业盈利水平差、缺乏信贷需求的问题。

与2009年的“宽财政”不同,这次的财政刺激将更加注重依托民生和减税。

从逻辑上来说,当前中国需求潜力最大的当属消费,而制约居民消费率的因素中,社会保障体系有待完善显然是主要因素之一。因此,如果财政层面上加大对于民生保障体系的建设,将有助消费的升温。

此外,相对于定向投放项目资金,税收政策是更加市场化的补贴市场“成功者”,这也将有助于更加有效的拉动需求。

上述兴业证券团队认为,2016年初,预计出口、地产、企业盈利、坏账等四大因素,将制约经济“开门红”的概率。整体来看,明年经济可能呈现前低后高的格局,年初可能是经济压力较大的阶段。

但随着财政发力,货币政策更有针对性的解决“流动性陷阱”问题,经济有望走出“前低后高”走势。

2016 准备好告别“资产荒”

兴业证券王涵团队认为,2016年,中国“资产荒”问题有望得到解决。

这与申万宏源等研究机构观点不同。申万宏源在上周发布的研报中表示,未来几年国内实体经济所能提供的回报率将处于低位,而国内流动性仍较为宽松,因此“资产荒”局面仍将延续。

王涵团队表示,资产荒的本质并非缺资产,而是缺乏对出资方来说风险-收益合适的资产。

为何说中国资产荒会得到解决呢?

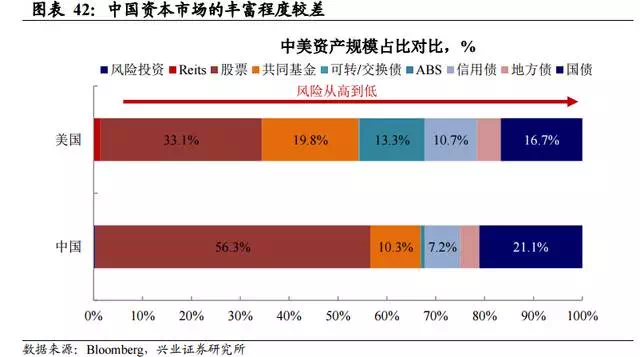

兴业证券表示,非标、股市配资在过去几年的出现显示,中国这个资产频谱极不完备的金融市场开始出现自发性“填补空缺”的需求。

结合中国宏观大环境,预计这一进程未来将延续。而金融市场的波动,也将更大程度上受到“新资产”与“老资产”之间的跷跷板关系所影响。

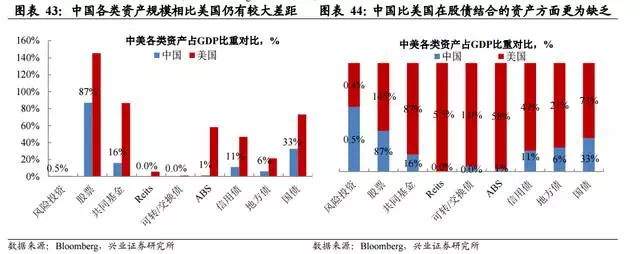

中国目前的资产频谱则非常离散,主要分裂成两个极端,一端是极度高风险高收益的股票如创业板,另一端是扎堆的各种债券(或因刚性兑付导致各类债券在风险上缺乏区分度),而在两类资产类别之间,中国资产频谱存在巨大的空缺,这意味着希望获得折中收益和风险的投资者缺乏直接对应的金融产品。

经济转型期,基本面导致资产收益率下滑,因此要做出满足投资者要求的收益率,必然需要提升基础资产的风险。

从这个角度来说,股权资产作为一种高波动高收益的资产,大概率来看会被许多相关的结构化产品纳入其基础资产池。同时,十三五规划纲要中也提出,要推进发展“股债相结合的融资方式”。

综合来说,我们倾向于认为,如可转/可交换债、REITS、类 ABS 产品、以及通过对股权资产打包形成的结构化产品,或是下阶段金融市场的发展方向之一。这些金融产品的发展也将起到对中国资产频谱的“填空”作用。

总体而言,在中国实体经济回报和预期收益率存在分化、外汇占款下降导致资金期限错配的背景下,投资者将倒逼中国金融市场创新(“股债结合”的资产值得重点关注)。

这种中国资产频谱“填空”的过程带来的“跷跷板”效应,将主导存量与增量金融资产价格的走势。而同时,无论是社保扩容、还是外资流入,“新玩家”、“长钱”的增多,也将逐渐对金融市场的波动率、风格带来相应的影响。

(下载iPhone或Android应用“经理人分享”,一个只为职业精英人群提供优质知识服务的分享平台。不做单纯的资讯推送,致力于成为你的私人智库。)

作者:祁月

来源:华尔街见闻