过去4个季度中国出现的资本外流被一些人看作是中国经济增速放缓的症状,也可能是未来经济进一步走弱的诱因。

根据摩根大通的首席中国经济学家朱海斌的观点,经过汇率的变动调整,过去4个季度内,中国的资本外流——也就是流出中国的净资金总计达4,500亿美元。“这种资本外流的规模和持续时间在中国都是前所未见的。”朱海斌写道。

![3(3%TS72S(%3AE5`GKOK5]J.png](http://static.managershare.com/uploads/2015/08/1438659114779141.png)

从这些数字可以得到的简单推论是资产正在大规模地撤离中国,到其他地方寻找更高的回报;在中国经济火热的时候流入的资金开始掉头离开。

如果资本外流导致国内的流动性降低,那么资本外流就是一个大问题,资本的全面外流可能导致货币大幅贬值。

但在分析这些外流的资本的性质之后,经济学家得出的结论却与以上的推测有差别,这些资本的外流并不值得恐慌。

不少资本外流是因为企业需要审慎管理它们的资产负债表。

由于越来越多的企业意识到人民币兑美元不再单边升值,因此中国企业开始偿还外币债务。

摩根士丹利的亚太利率战略负责人杨可为(音译)解释说:“私营部门正在积极地优化资产负债管理。在宏观经济走弱,人民币疲软预期越来越强烈的时候,私营部门开始更积极地减少美元债务,增持美元资产。”

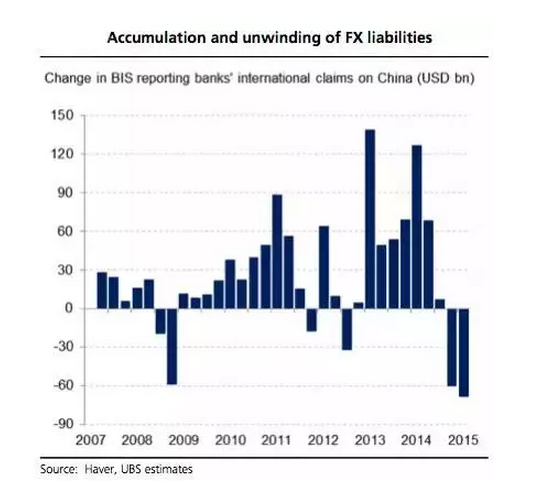

瑞银的首席中国经济学家王涛也持同样的观点:“我们认为中国国内实体偿付早前的外币债务,结清“套利资本流入”是近期大规模资本外流的重要原因。2014年第二季度之前的几年里,尤其是2013年至2014年初,人民币升值的预期强烈,在岸与离岸利率差很大。因此,国内实体迅速累积了大量外债,包括离岸借贷。中国的短期外债显著上升,根据国际清算银行的数据,2012年底至2014年第一季度,外国银行对中国实体的国际债权扩大到了4,400亿美元”

自2014年第二季度以来,中国人民银行引导人民币温和下跌,市场预期人民币即将贬值。中国经济走弱,利率下降,而美元随着QE的缩小而走强,导致了人民币贬值预期进一步加强。这些变化促使中国实体减少外币债务,累积外币资产。

杨预计中国的决策者不会允许人民币过快下跌,以免加剧偿还美元债务的担忧,他写道:“令人措手不及的人民币走弱可能会引起更严重的威胁中国金融稳定的风险(比股市的波动更严重)。”

瑞银和摩根大通的经济学家也指出,从净外国投资的角度看,流入中国的投资额并没有改变,而对外直接投资开始加速。

中国政府希望企业把在国外产生的收入留在当地,同时鼓励国内的银行向海外放贷,作为“走出去”战略的一部分,王涛表示。因此,这种资本外流可以被视为完成了中国决策者的任务。

摩根大通的朱海斌还指出,人民币日益国际化——越来越多的国际贸易以人民币结算——“使得资本流动模式有了显著改变”,以人民币结算的进口比出口多。根据他的计算,自2014年下半年以来,跨境结算大约占了资本外流的四分之一。

朱海斌估计,计算企业的资产负债表调整,人民币的日益国际化和净外资直接投资的变化后,原因不明的资产外流,或者说热钱的外流,大约只占过去4个季度资本外流总量的不到30%。

经济学家认为,中国正在经历收支平衡的变化,而这个变化似乎在很大程度上是由政策驱动的。以前,中国拥有相当大规模的国际收支经常项目顺差和资本账户盈余,而向资本账户赤字的转变可能会持续下去,这没什么值得大惊小怪的。

“这样的转变是由以下几方面因素驱动的:汇率改革(改革的趋势是在外汇市场上,央行的干预更小),人民币预期的改变,人民币国际化的影响,中国的角色从资本输入国转变为资本输出国(如“一带一路”),以及其他一些国际和国内的市场因素。”朱海斌写道,“重申一下,资本外流不等于资本外逃。”

同时,瑞银的王涛指出,中国政府拥有工具可以防止资本外流失控,国内流动性枯竭。“如果中国政府担心突然的、不稳定的资本外流,它可以放慢资本账户开放的步伐,通过稳定人民币汇率中间价和干预外汇市场稳定利率预期。我们认为中国3.7万亿美元的外汇储备和现有的资本控制足以缓冲未来几年的贬值压力。”

她还表示,进一步降低存款准备金率也可以刺激基础货币增长,抵消资本外流会对国内流动性产生的负面影响。

(下载iPhone或Android应用“经理人分享”,一个只为职业精英人群提供优质知识服务的分享平台。不做单纯的资讯推送,致力于成为你的私人智库。)

作者:佚名

来源:环球老虎财经转自彭博