从今年6月中旬至今,上证综指已经累计下跌了接近30%。中小板和创业板指数更是跌去了近40%。股市暴跌已经让A股市值蒸发了差不多20万亿元,让不少股民亏损惨重。但面对股市大跌,不少人更加担心这只是金融危机、经济危机的前奏,会给中国宏观经济带来巨大冲击。

很显然,这时分析股市震荡对宏观经济的影响就十分必要。它不仅会影响我们对未来的看法,还很大程度上决定着相关政策的走向。

笔者基于股市震荡风险在金融体系内部的传染性,以及金融风险向实体经济的传导路径,估算了在极端情况下股市下跌可能对我国经济的影响。估算结果表明,股市暴跌虽然会让经济增长略微减速,但整体负面影响有限。由股市暴跌引发金融危机或经济危机的可能性极小。

1、股市动荡向实体经济的传导路径

股市动荡向实体经济传导主要有三条路径:一条直接,两条间接。

直接影响很容易估算。由于金融行业本身是宏观经济的一块重要组成部分。如果股市大跌令金融行业萎靡,增长放缓,自然就会拉低整体经济增速。今年1季度,金融行业GDP增速高达15.9%,远高于全社会7.0%的GDP增速。而金融行业增加值又占到了全国GDP的9.7%。因此,如果此次股市震荡让金融行业增速跌回去年全年10.2%的平均增速,那么全社会GDP增长会因此减速约0.6个百分点(=(15.9-10.2)*9.7%)。

如果把今年1季度7.0%的全社会GDP增速减去0.6个百分点,就只有6.4%了。这听起来好像挺严重,但其实只是数字游戏。因为金融行业增速的放缓,只是让其他行业的疲弱更多体现在了全社会GDP数字上,实质影响不大。而且,就算0.6个百分点是个不小的数,它也只是一个有限的数。

真正需要担忧的是股市动荡向实体经济的传染,令实体经济增长也同时减慢的可能。这种情况下,全社会GDP增速的损失就不是区区0.6个百分点了。这种金融向实体的感染可能通过“资产负债表渠道”(balance sheet channel)和“信贷渠道”(lending channel)两条路径发生。

所谓资产负债表渠道,就是股市的暴跌导致持有股票的居民或企业财富缩水,资产负债表受损。这可能产生三重后果。其一,是股市财富缩水带来的负财富效应——股票亏钱——导致居民或企业支出下降,从而压低实体经济总需求。

其二,由于资产负债表中负债方一般比较刚性,很难快速下降,股票财富的缩水还可能导致居民或企业陷入负资产的状况。如果经济中不少主体都落入这种状况,经济就会因为大量居民或企业持续存钱还债而需求萎靡,增长减速。日本在1990年资产价格泡沫破灭、房价和股价大幅下挫之后,就陷入了这种“资产负债表衰退”(balance sheet recession)的状态,经济连续二十多年龟速增长。

其三,如果经济中不少主体以股票为抵押物借钱,那么股价下跌会降低抵押物价值,因而影响相关主体的融资能力,从而对其经济活动带来不利影响。

以上三条,是从实体经济中居民和企业的角度来看的感染路径。另一方面,股价下跌对金融机构也会造成影响,降低其向实体经济提供融资的能力,从而在实体经济中形成信贷紧缩,拉低经济增长——这就是所谓的信贷渠道。

特别的,当压力在金融体系内快速蔓延,导致大量金融机构都受到影响的时候,金融体系通过信贷渠道带给实体经济的负面影响就会很大。次贷危机是一个很好的例子。在2008年雷曼倒闭之后,美国金融市场陷入恐慌。金融机构为了自保,纷纷停止向外融出资金,并想方设法收回借款。而美国的非金融企业又高度依赖金融市场提供日常的流动资金。这样一来,金融市场一出问题,美国实体经济的融资来源就枯竭,经济活动因而停滞,经济增长急剧滑坡。

要估计我国此次股市震荡可能对整个宏观经济带来的影响,就需要顺着资产负债表和信贷两条渠道,预判会发生的感染程度。但在这之前,必须要对股市风险在整个金融体系中的蔓延情况做分析。因为它决定了多少金融机构会受影响,有多少压力会通过信贷渠道传导到实体经济。

2、股市动荡风险在金融体系内部的传染机制

毫无疑问,股市中的融资盘(也就是杠杆资金)是此次股市动荡的核心风险因素。在2007到2008年,上证综指曾经从6124的高点跌到了1664,累计下跌幅度超过70%。当时各界对股市的风险并没有那么担心。而今年上证综指不过是从5178的高点向下回落了接近30%,各方就感觉到压力很大。之所以会有这样的反差,是因为这次股市中有大量融资盘,而七、八年前没有。

所谓融资盘,是借钱买股票的头寸。目前,融资盘的资金成本一般都在年息10%以上。付着这么高的融资成本,不要说股价跌了,只要这些投资者预期股市一段时间不涨,就会迅速把手中的股票卖掉来偿还融资。另外,融资盘有强制平仓机制。

也就是说,提供融资的机构(比如券商)一旦发现投资者手里的股票跌了不少,威胁到了自己借出资金的安全,就会强制把投资者的股票给卖了,从而收回自己借出的资金。这两点让融资盘成为市场波动的放大器。正是融资盘的推波助澜,让此次股市下跌如此迅猛。

更加严重的是,融资盘平仓和股指下跌已经形成了相互加强的恶性循环,令市场下跌的压力愈发加大。而在大家都在卖出股票的时候,融资盘有时就算想卖股票平仓也做不到。这样,融资投资者就只能拿着一把的股票眼睁睁地看着股价下跌,直到自己的本金全部亏掉。在那之后,提供融资的金融机构也不可避免地会遭受损失。

在股市中,提供融资的主力是券商和银行。当市场下跌到让券商和银行都开始损失的时候,这就不仅仅是股票市场的问题,而变成有可能威胁金融体系整体稳定的大麻烦了。

3、股市融资盘和银行入市资金规模匡算

要判断金融风险有多大,需要估算融资盘可能给券商和银行带来的损失。而这又需要首先匡算融资盘和银行入市资金的规模。笔者估计,在今年6月中旬(大跌之前),市场中的融资盘总量在4.5万亿元。其中2.5万亿是场内融资,2万亿是场外融资。而银行入市资金规模大致在2.5万亿。

所谓场内融资,是券商提供给投资者的融资。其中主体是“两融”(融资、融券)中的融资。在今年6月中旬,券商融资余额大概有2.2万亿。除此而外,券商还通过收益互换的方式给投资者提供了额外约0.3万亿的融资。因此,场内融资总计大概2.5万亿元。

所谓场外融资,是银行、信托、民间配资公司等机构向投资者提供的融资。这部分游离于监管之外,在过去大半年野蛮生长,风险极大。对于这部分的规模,我们缺乏精确数据,因而只能通过零星的证据来推算。根据证监会在今年6月末披露的数据,当前场外通过恒生HOMS系统形成的总杠杆资金规模(包含本金和融资两部分)在4400亿元。

笔者估计,除此而外,还有其他民间配资公司(如P2P公司、互联网金融公司等)形成的杠杆资金盘子约3千亿元,以及信托公司对机构(主要是私募基金)形成的杠杆资金盘子约5千亿。假设这几部分资金的平均杠杆率为1:3,则它们对应的融资余额应当在1万亿左右。最后,上市企业还通过股权质押的方式从券商和银行获取了融资,其规模在1万亿附近。加总起来,场外融资盘(不包括对应的本金)大致有2万亿。

就像场外融资一样,银行资金进入股市的规模也缺乏精确数据。这是因为银行资金一旦入市,就等于把银行直接暴露在了股市波动的风险中,风险极高。因此,银行资金入市在我国向来是被严厉打击的对象,曾被多次被明令叫停。

不过,近些年来随着金融创新的发展,很多条银行资金变相入市的通路被创设出来。目前,笔者估计进入股市的银行资金应接近2.5万亿元。其中1万亿与券商融资对接(购买券商两融受益权),剩余1.5万亿与场外配资对接。

必须要声明,由于场外融资和银行入市资金数据的缺乏,以上的估算都只是一个大概,恐怕存在不少缺漏和误差(误差区间大概在正负0.5万亿)。但利用这大略的匡算,已经可以得到金融风险的基本图景。

4、股市震荡风险在金融体系内部传染性的研判

基于前面对融资盘和银行入市资金规模的匡算,现在可以估计融资盘带来的亏损额度,进而研判金融体系的稳定性。估计的方法是先用高质量的场内融资数据(我们有日度的精确数据)来估算场内融资盘可能带来的亏损。然后再假设场外融资建仓节奏与场内融资一致,但只是杠杆率更高一些,从而用场内融资盘的亏损来推算场外的亏损。

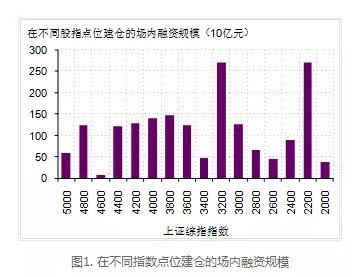

由于从去年年初至今年6月中旬,A股基本处在单边上涨的格局,所以我们可以很容易从场内融资余额的变化估算出在不同点位上建仓的融资盘规模(图1)。

根据这一场内融资的筹码分布,我们可以估计当股指跌到某一点位时,不同建仓成本的融资盘所面临的亏损幅度。如果假设场内融资一直都不强制平仓,而放任指数下跌带来亏损(目前有人从稳定市场的角度出发,已经提出了这样的建议),那么我们可以估算出在不同杠杆率假设下,指数跌到不同位置会给券商带来的损失。当然,在计算中我们需要清楚只有在本金亏完之后,才会轮到融资部分亏损。

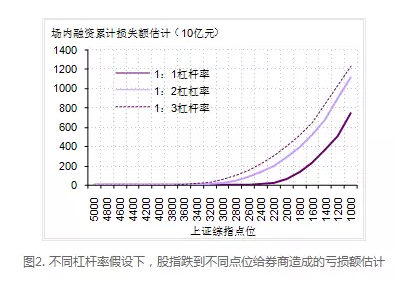

估算的结果呈现在下图中(图2)。图中绘出了基于6月中旬2.2万亿券商融资存量,在不同杠杆率假设下,不同上证综指点位对应的券商亏损额。特别的,如果券商融资杠杆率为1:2(对应过去一年的融资杠杆率均值),那么,当上证综指跌回此轮牛市起点(2000点)的时候,券商的损失大概为3千亿元。券商收益互换部分由于规模不大,带来的损失额应当还没有我们估算误差大,所以不予考虑。

银行损失的估算更复杂一些。前面提到,银行入市资金规模估计在2.5万亿。其中1万亿是直接借给券商的。这部分资金应当是安全的(因为券商还不会倒)。剩余的1.5万亿中,估计一半对接了高风险的场外融资,一半对接了场外融资中风险相对较低的股权质押。

从前面的图中可以看出,给定2.2万亿的融资规模,如果是1:3的杠杆率,那么当上证综指跌到2000点时,损失会在4千亿。据此,7千多亿的银行资金如果对接了高风险的场外融资(杠杆假设为1:3),那么亏损应当在1千3百亿。至于剩下的对接股权质押的7千多亿,风险较小,以10%的损失率计算,亏损规模也就在700亿。两项相加总计为2千亿。

所以,尽管可能有2.5万亿银行资金进入了股市,当上证综指跌到2000点的时候,银行的亏损也就2千亿。就算我们的估计有较大误差,银行入市资金的损失也应该不到4千亿。

必要要说明,以上的计算都是在非常极端的前提假设下做出的,应该被视为券商和银行损失的上限。如果在现实中融资盘及时平仓,又或者是股指下探的幅度没有那么巨大,实际发生的损失会远远小于前面的估计值。所以,这些估算数值应该被视为对金融体系做压力测试的极端值,而非对未来可能发生损失的预测。

券商亏3千亿,虽不致命,但伤筋动骨。2014年,券商行业总资产为4.1万亿元,行业净资产0.9万亿元。而2014年全年,券商总利润才1289亿。3千亿的亏损放上来,虽不至于让券商集体倒闭,但两年多的利润肯定是得贴进去了。

银行亏4千亿,九牛一毛。2014年年末,商业银行总资产131万亿元,不良贷款余额1万亿,贷款损失准备金2万亿。也就是说,银行仅仅动用其贷款损失准备金就足以消化掉入市资金带来的亏损。因此,银行的稳定性不会受到股市动荡的影响。

至于其他如P2P、信托等参与了场内外配资的金融机构,要么不具有系统重要性,要么可能的亏损额不大,因而不会威胁到整个金融体系的稳定

基于以上的估算,股市动荡带来的风险在金融体系内部的传染度有限,金融体系的稳定可以保证。

5、股市动荡对实体经济的影响

有了金融体系内部风险蔓延的评估,接下来就可以估计股市动荡对实体经济的影响。

首先来看前面提到的“资产负债表渠道”。股市下跌的这大半个月,A股总市值已经消失了近20万亿元。但这对实体经济中消费的影响很小。根据诺贝尔经济学奖得主Modigliani所提出的“生命周期—永久收入假说”(Life Cycle-Permanent Income Hypothesis),只有消费者相信收入的增加是永久的时候,才会把增加收入中的大部分消费掉。这容易理解。某人某天捡到了100块钱,一定会把其中的大部分存起来慢慢花。只有他相信每天都能多捡到100块钱,才会把这100块钱中的大部分当天花掉。

从这个角度来观察过去一年中A股的涨跌。很明显,国内居民并未将股市牛市带来的财富增值视为永久性的。在过去一年股指大幅走牛的同时,社会消费品零售总额同比增速却从2014年5月12.5%下滑到今年5月的10.1%。汽车一般被认为是最能体现股市财富效应的商品。但国内汽车销量的同比增速却也从去年5月7.6%下滑到今年5月2.1%。

很显然,在过去一年的宏观经济数据中,找不到股市财富效应的痕迹。究其原因,应当是消费者本就预期此轮股市上涨不可持续,因而并未因为股市财富的增加而提升其消费。相应的,今年下半年我们也应该很难看到股市下跌对消费带来的负面影响。

另一方面,股市下跌过程中,股市融资会快速被平仓掉,而不会让这些债务持续趴在投资者的资产负债表中。因此,尽管股市平仓会带来短期剧烈的市场调整,但它也消除了大量债务持续压迫资产负债表的可能,因而不会让我国陷入像日本那样的资产负债表衰退。

接下来,股市财富缩水确实可能会降低企业利用股权质押获取融资的能力。但股权质押融资规模很小,占社会融资总量的比重应当不超过1%。因此,股价缩水对实体企业整体融资能力的影响非常微小。

在分析清楚了“资产负债表渠道”后,再来看“信贷渠道”。在社会融资总量中,银行信贷是绝对的主体,2014年占比超过60%。而股票融资占比则只有可怜的3%(图3)。就算股市接下来一年完全不融资,实体经济的融资也不会受到太大影响。

![]6C~9IF3CB6_LBWVYRWXD6Q.png](http://static.managershare.com/uploads/2015/07/1436408388811330.png)

在这样的社会融资总量格局下,要在实体经济中形成信贷紧缩,一定是银行体系受股市动荡感染,放贷能力被大幅削弱。而根据前面的分析,银行的稳定性并不会受到股市动荡的影响。相应的,银行向实体经济的信贷投放也会继续保持平稳。实体经济不会发生信贷紧缩。

最后,有人可能会认为股市的下跌会通过摧毁信心来影响到实体经济。股市大跌下来,各界对经济前景的预期会更加黯淡,消费投资的意愿可能会因而降低,从而拉低经济增速。这种逻辑有其道理,但很难量化分析。不过,大致想起来其影响也不会太大。

还是同样的思路,在过去一年的大牛市中,我们并没有看到宏观经济增长预期因为股市走牛而被调高。经济的实际增速也并未随股市上扬而加快。这本身就说明股市其实对实体经济没有那么重要。因此,在股市下跌的过程中,就算市场预期会因此有所恶化,对实际经济活动的负面影响也会有限。

6、结论

在过去大半个月,A股因为融资盘去杠杆和股指下跌的恶性循环而大幅走弱,总市值蒸发近20万亿元。在股市此番动荡中,融资盘处在核心位置。我们估算,在非常极端的情况下——上证综指跌到2000点,融资盘一直不平仓——融资盘可能给券商带来约3000亿的损失,给银行带来不超过4000亿的损失。这一量级还不至于威胁到金融体系的系统稳定性。

而从金融风险向实体经济传递的资产负债表和信贷两个渠道来看,股市动荡对实体经济的威胁也不大。简而言之,我国不会因为股市大跌而产生金融危机、经济危机。但如果此次股市大跌后金融活动趋向萎靡,全社会GDP增速可能因此而损失0.6个百分点。

由于股市动荡引发系统性金融和经济危机的可能性很小,政策在应对时就需权衡收益和成本,而不应不顾一切的“暴力救市”。相比不惜成本的托举股指,集中资源化解融资盘风险可能是更好的选择。

本文作者徐高为光大证券首席经济学家 徐高

(下载iPhone或Android应用“经理人分享”,一个只为职业精英人群提供优质知识服务的分享平台。不做单纯的资讯推送,致力于成为你的私人智库。)

作者:徐高

来源:阿尔法工场转自光大证券