某君嗜酒,每夜大醉,无法平步而行,只能扶墙回家。久而久之,楼道的墙被蹭得铮亮。我问,你蹭的是左边墙,还是右边墙?答曰,主要是左边,因为家在左边。我笑评:大方向没错。

好吧,我承认这故事纯属虚构,这只是一个比喻。故事的主角,我们都熟悉,名叫中央银行。

众所周知,货币政策是宏观调控的重要手段,而利率是主要的中介目标。背后的原理在于,央行通过相机抉择调控利率,影响微观主体的投资和消费,进而影响总需求和总供给,从而实现对宏观经济的调控。道理很简单,逻辑很清晰,但实践起来,问题就来了:一、如何确定合理的利率目标,如何相机,如何抉择?二、如何控制利率并有效地传导?先说第一个问题,至于第二个,留待下一篇探讨。

现代经济的发展很大程度上依靠投资,准确地说叫资本形成。而资本能够产生回报,这是现代经济的基础。信贷是资本形成的主要形式,即便在权益市场极度发达的美国也是如此。

信贷可以说是债权人和债务人之间的合作和共谋,他们共同地把“钱”变成了资本,并分享其回报:债权人得到相对固定的收益,债务人往往是权益人(股东),获得的是劣后的剩余收益。

这可以算是现代经济特有的发明,也是非常公平的机制安排,而利息的支付是这种分享机制的直接体现。但是在法币制度下,中央银行能够干预利率。也就是说,债权人和债务人之间的分配,必须受央行的强烈影响。这就多少有些复杂化了:哥俩的事,凭啥你来插一杠子?

央行合理的做法是,在这合作的哥俩之间把一碗水端平,让他们公平地分享回报。但投资的回报受到技术进步、社会效率等众多因素的影响,是常常变化的。央行应该根据投资回报率的高低来调节利率,始终让债权人和债务人之间相对公平地分配。

否则,如果利率持续过低或者说债务人分配的过少,很可能会导致权益资本过度冒险和过度投资,从而经济过热,导致通货膨胀和资产泡沫;如果利率持续过高或者说债务人分配得过多,则会抑制权益资本的冒险热情和投资需求,从而抑制经济增长,导致通货紧缩和流动性危机。更严重的问题在于,一旦分配失衡,容易形成恶性循环和超调,严重地影响经济平稳。

说来简单,问题在于,很难观测到特定时期特定的投资回报率是多少。那么多的行业和企业,回报率千差万别,尤其是在经济结构转型期饿的饿死撑的撑死,更不知道看哪个。学术化的说法是,回报中包括alpha和beta,央行应该盯住的是beta,但却很难分离alpha和beta。难以找到自己的benchmark,也就无法“正常走路”。

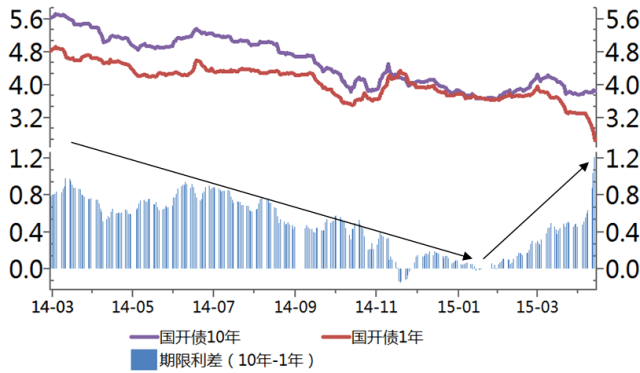

于是央行和市场都只能在暗夜中不断摸索什么才是对的投资回报率和利率。如下图,从过去一年来看,长端和短端的收益率都在趋势性地下行,但中间多有反复,恰恰反映了摸索之艰难踌躇。

但在这一年中,长短端的收益率利差却呈现出明显的两阶段的趋势,如图中箭头所示:15年之前的阶段,利差趋势性下行,长端下得比短端多;而之后的阶段相反,短端急剧的往下,长端则稳健得多。

何以如此?在我看来,长端更多地受到市场力量的影响;而短端离央行的中介目标更近,更多地受到央行力量的影响。而从两者的走势来看,市场显然更贴近实际,央行似乎后知后觉反应迟钝,花了好长时间才赶上市场的脚步。

现实就像是和醉汉共舞,步调总难一致:有时候市场千呼万唤降准降息,但醉汉很固执地保持中性。就在你几乎绝望之时,醉汉又终于挪出了脚步。正应了紫霞仙子的那句话:“我猜中了前头,可是我猜不着这结局……”

和醉汉共舞,坏消息是你总必须忌惮他的脚步,踩着了后果自负;但好消息是,醉汉如果一意孤行,会受到经济现实更严厉的反弹和约束。回到那个经典的问题:央行能够控制短期利率吗?当然能够,其实不能够。在相当长的短期,央行可以随意地决定短期利率;但终究央行必须尊重经济现实,因势利导。只是,醉汉磨墙的后果,只能由全社会来承担。

(下载iPhone或Android应用“经理人分享”,一个只为职业精英人群提供优质知识服务的分享平台。不做单纯的资讯推送,致力于成为你的私人智库。)

作者:李欢

来源:阿尔法工场转自Rueters