2015年4月21日上午,香港华润大厦,华润集团与旗下上市公司华润创业联合召开新闻发布会,宣布华润集团以280亿港元收购华润创业全部非啤酒业务。这意味着,华润创业将由零售、饮料、食品、啤酒四大业务主导的多元化企业瘦身为一家专业化啤酒制造商。

华润创业大刀阔斧的业务重组背后,蕴含着一道普遍追问:如何在急速变化的经营环境中永续经营?

商业模式面临“失灵”风险

华润创业以零售、饮料、食品、啤酒四大业务为基石,构建起独具特色的“零售+大众消费品”商业模式。零售具有火车头般的拉动效应,如果把其比作“枪膛”,那么饮料、食品、啤酒则相当于“弹药”。借助遍布全国的4600多家零售店铺构成的销售网络,怡宝纯净水、雪花啤酒、五丰冷鲜肉……华润创业的大众消费品被源源不断地输送到消费者手中。

作为一个组合,协同效应的发挥使得零售业务与大众消费品业务相得益彰,华润创业以此横扫中国市场,成为中国大陆规模最大的零售商、啤酒制造商、排名第三的包装水生产商。

华润创业既有的商业成功高度依赖零售业务,这恰恰是变动最为剧烈的行业,一方面电子商务的兴起分散了传统渠道的客流,另一方面,反腐倡廉沉重打击了高档商品和购物卡消费,2014年对Tesco中国业务的收购整合,则让华创零售业务在行业下行的背景下遭受直接压力。

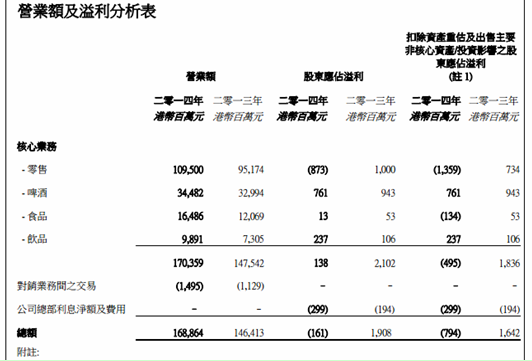

2014年,华润创业零售业务由盈转亏,全年营业额增长至1095亿港元的情况下,同店销售下降2.6%,出现8.73亿港元的应占亏损,剔除税后估值盈余及处理非核心资产的影响后,应占亏损高达13.59亿港元。其中,Tesco中国业务带来的应占亏损为9.06亿港元。

提升业务纯净度和估值水平

多元化的业务结构在一定程度上拉低了华润创业的估值水平。近一年来,由于零售业务的拖累,作为蓝筹股的华润创业股价表现持续逊于恒生指数,增加了华润创业业务重组的动力。

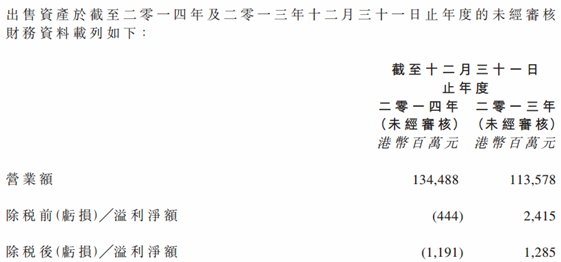

华润创业原有的业务结构中,处于行业领先地位的零售业务陷入亏损,食品和饮料业务增长乏力,且市场地位并不突出,此三项业务在2014年合计亏损11.91亿元,打包出售给母公司华润集团后,华润创业将脱离之前的资本约束,变身为一家纯粹的啤酒制造商。

华润创业的啤酒业务始于1994年的一场收购,借助与世界最大的啤酒制造商SABMiller的合资关系,通过大规模兼并扩张,迅速成为中国啤酒市场的领头羊。华润创业在全国拥有95家啤酒厂,旗下拥有30多个品牌,占据中国本土市场24%的份额。其中雪花啤酒连续九年为中国市场最畅销的单一啤酒品牌,从2008年起成为世界销量最高的单一啤酒品牌。

剥离零售、食品、饮料业务后,华润创业变身为一支啤酒股,啤酒业务的市场透明度得到提升,有利于资本市场独立评估啤酒业务,相比多元化业务结构,估值水平也将得到相应的提高。转型为专业化啤酒公司,华润创业亦将专注于增强啤酒领域的市场竞争力。重组公告发布后,华润创业股价复牌后上涨58%,反映了资本市场对此番业务调整的乐观情绪。

不排除未来重新上市的可能性

华润集团累计持有华润创业51.78%股权,为单一最大股东。此番华润创业大刀阔斧的业务重组,不仅符合自身的利益诉求,也与母公司华润集团的经营理念和战略部署一脉相承。

在华润集团的架构中,华润创业具有独特的地位。一方面,作为上市旗舰,华润创业充当着“孵化器”的作用,华润置地即脱壳于此。另一方面,基于“总部多元化、利润中心专业化”的定位,华润集团建立了地产、水泥、燃气等7大战略业务单元。作为消费品业务的运营主体,华润创业同时承载着零售业务,相比华润水泥、华润燃气等利润中心,业务构成并不清晰。

受Tesco亏损及宏观经济不利因素影响,华润创业的非啤酒业务部分面临整合问题,需要大量时间和资金投入,放在上市公司架构下进行调整显然极不经济。华润集团收购非啤酒业务为华润创业提供了一个快速变现亏损资产的机会,有利于其业务构成的专业化调整,以及资本市场给出公允的估值。华润集团将通过部分邀约收购增持华润创业,不仅显示了对华润创业的支持姿态,也有利于加强对啤酒业务的控制权。而华润集团将暂时亏损的非啤酒业务收购整合后,不排除未来重新上市的可能性,华润水泥私有化之后的重新上市即是先例。

(下载iPhone或Android应用“经理人分享”,一个只为职业精英人群提供优质知识服务的分享平台。不做单纯的资讯推送,致力于成为你的私人智库。)

作者:杜博奇

来源:界面